Currently, financial market law applies the principle that a new licence must be obtained for each activity requiring a licence. Art. 8 CISO already provides for individual exceptions to the licensing requirement, so that, for example, fund management companies authorised by FINMA do not require an additional licence to operate as asset managers of collective investment schemes.

Art. 6 FINIG now provides for a licensing cascade. The highest licence level, and thus the most intensive level in terms of supervisory law, is represented by the banks (cf. Art. 6 para. 1 FINIG). Asset managers represent the lowest level (cf. Art. 6 para. 4 FINIG). The licensing cascade pursuant to Art. 6 FINIG enables financial institutions at higher levels to waive the licensing of activities at subsequent levels. If, for example, a bank wishes to act in addition as a securities dealer, no additional FINMA authorisation needs to be obtained.

Investment advisors and distributors do not require FINMA approval, but must observe the FIDLEG rules of conduct.

The fund management represents an exception to the licensing cascade. Together with the securities firm, it belongs to the second highest licensing level. Due to the characteristics of the fund management, however, it is not covered by the approval cascade. If a bank or an investment firm wishes to operate an additional fund management company, an additional FINMA licence must therefore be obtained (cf. Art. 6 paras. 1 and 2 FINIG).

Risikomanagement und Compliance

Allgemein

Art. 21 FINIG äussert sich zum Risikomanagement und zur Compliance. Abs. 1 hält fest, dass unabhängige Vermögensverwalter und Trustees über ein angemessen ausgestattetes Risikomanagement und eine wirksame interne Kontrolle (Compliance) verfügen müssen, die unter anderem die Einhaltung der rechtlichen und unternehmensinternen Vorschriften gewährleistet.

Gem. Abs. 2 kann mit den Aufgaben des Risikomanagements und der Compliance ein qualifizierter Geschäftsführer, ein qualifizierter Mitarbeiter oder eine qualifizierte externe Stelle betraut werden. Zu beachten gilt jedoch, dass diejenigen Personen, die mit den Aufgaben des Risikomanagements und der Compliance betraut werden, nicht in die Tätigkeiten eingebunden werden dürfen, die sie überwachen (vgl. Abs. 3).

Auswirkungen der Bestimmung über das unabhängige Risikomanagement und die Compliance auf kleine Vermögensverwaltungsunternehmen

Für kleine Vermögensverwaltungsunternehmen bedeutet dies, dass, sofern keine externe Stelle mit dieser Aufgabe betraut wird (vgl. auch Art. 14 FINIG), ein qualifizierter Geschäftsführer oder ein qualifizierter Mitarbeiter ausschliesslich für das Risikomanagement und die Compliance zuständig sein muss oder zumindest nicht in die Tätigkeiten, die er überwacht, eingebunden werden darf. Diese Regelung ist insb. für Vermögensverwaltungsunternehmen mit einer kleinen Anzahl Vollzeitstellen einschneidend.

Im E-FINIV äussert sich der Bundesrat zu dieser Thematik insofern, als die Unabhängigkeit des Risikomanagements und der Compliance bei einer Unternehmensgrösse von 5 oder weniger Personen, einen jährlichen Bruttoertrag von weniger als CHF 1.5 Mio. oder einem Geschäftsmodell ohne erhöhte Risiken nicht gegeben sein muss (vgl. Art. 19 Abs. 2 E-FINIV). Es bleibt jedoch abzuwarten, ob die Bestimmung in dieser Form Eingang in die Endfassung des FINIV erlangt.

Aufsichtsrechtliche Bestimmungen

Welche Aufsichtsbehörde ist für welchen Finanzdienstleister zuständig?

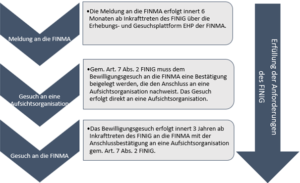

Verwalter von Kollektivvermögen, Fondsleitungen und Wertpapierhäuser werden von der FINMA beaufsichtigt (Art. 61 Abs. 3 FINIG).

Unabhängige Vermögensverwalter und Trustees werden von einer noch zu schaffenden Aufsichtsorganisation beaufsichtigt, die ihrerseits von der FINMA beaufsichtigt wird (Art. 61 Abs. 1 FINIG).

Financial institutions are generally subject to an annual supervisory audit (Art. 62 para. 1 or Art. 63 para. 1 FINIG). The supervisory authority may order an audit frequency of several years, taking into account the activity and the associated risks. In the case of independent asset managers and trustees, the audit frequency may be increased to a maximum of 4 years (cf. Art. 62 para. 2 or Art. 63 para. 2 FINIG).

If there is no periodic audit, the financial institutions shall report to the supervisory organisation or FINMA on the conformity of their business activities with the legal requirements (cf. Art. 62 para. 3 or Art. 63 para. 3 FINIG).

Responsibility

Civil liability

The responsibility of the financial institutions and their bodies is governed by the provisions of the Swiss Code of Obligations. Where tasks are delegated to a third party, the financial institution shall be liable for any damage caused by that third party unless there is evidence that the financial institution exercised due care in the selection, instruction and supervision of the third party (Art. 68 FINIG).

Criminal liability

The penal provisions are laid down in Art. 69-71 FINIG.